医療保険と税金、医療費控除の仕組みと基礎知識

日本は「国民皆保険」といって、全国民が何らかの公的医療保険に加入しています。医療保険制度のあるおかげで、病気やけがで医療を受けたときに医療費の全額を負担しないですんでいるのです。さらに、自己負担が大きくなった場合には、医療費控除で所得税が還付されます。この記事では、公的医療保険と医療費控除の仕組みについて、詳しく解説します。

医療保険の種類と基礎知識

医療保険には、公的医療保険と民間の医療保険の2種類があります。まずは、それぞれの仕組みについて理解しておきましょう。

公的医療保険

公的医療保険制度は加入者が保険料を出し合うことで、少ない負担で医療を受けられる仕組みです。公的医療保険のない米国では盲腸の手術で100万円以上の費用がかかりますが、日本では半分以下の自己負担ですみます。日本の公的医療保険は、主に次の3種類です。

- 健康保険

- 国民健康保険

- 後期高齢者医療制度

医療費の自己負担割合

医療費の自己負担割合は年齢層によって決まり、高齢者の場合は所得によって異なります。

| 6歳未満 | 2割 |

| 6歳以上70歳未満 | 3割 |

| 70歳以上75歳未満 |

|

| 75歳以上 |

|

医療費の補助以外の給付

公的医療保険には、医療費の補助以外にもさまざまな給付があります。受けられる給付は公的医療保険の種類によって異なります。

| 国民健康保険 | 社会保険 | 後期高齢者医療制度 | |

|---|---|---|---|

| 高額療養費制度 | ○ | ○ | ○ |

| 介護保険(40歳以上) | ○ | ○ | ○ |

| 出産育児一時金 | ○ | ○ | ✕ |

| 出産手当金 | ✕ | ○ | ✕ |

| 傷病手当金 | ✕ | ○ | ✕ |

国民健康保険

国民健康保険は、都道府県と市区町村が運営する健康保険です。加入対象は農業従事者、自営業者、年金生活者などです。社会保険には扶養という仕組みがありますが、国民健康保険にはなく、一人一人が被保険者となります。国民健康保険の保険料は世帯単位で計算され、世帯主が納めます。世帯主である夫が会社員でも、妻が個人事業主で国民健康保険に加入していれば、夫が保険料を納めるというわけです。

社会保険

社会保険を運営するのは、全国健康保険協会や企業などが設立した健康保険組合です。加入対象者は、会社員やその扶養親族です。保険料は被保険者の収入によって決まり、被保険者と事業主が折半で負担します。また、国民健康保険にはない傷病手当金や出産手当金の給付があり、充実したセーフティーネットとなっています。

後期高齢者医療制度

後期高齢者医療制度の加入対象者は、75歳以上もしくは65歳以上で障害を持つ人です。年額18万円以上の年金を受給している人は、年金からの天引きで保険料を納めます。

民間医療保険

民間の医療保険は、生命保険会社などが販売する保険商品です。公的医療保険の不足分をカバーする目的で利用されています。公的医療保険では、入院時に個室に入ったときなどの差額ベッド代などは給付の対象になりません。また、最近では、公的医療保険の対象外となる高度先進医療を受けたい人が増えました。民間の医療保険は病気やけがの治療による経済的ダメージを軽減する、最もポピュラーな手段といえます。随時新しい商品が開発されているので、必要に応じて見直すとよいでしょう。

医療保険の自己負担を軽減する制度

医療保険の自己負担分が大きくなると、高額療養費制度で上限を超えた分が還付されます。また、自己負担が一定額を超えると、医療費控除で所得税が軽減されます。

高額療養費制度

公的医療保険には1カ月(月初から月末まで)の医療費のうち、一定の自己負担額を超えた分が払い戻される高額療養費制度があります。自己負担の上限は、年齢や所得に応じて決まる仕組みです。手術などで医療費が高額になる見込みのときは事前に限度額適用認定証を申請すると、医療機関への支払いを自己負担額までに抑えられます。

医療費控除

高額療養費制度を利用してもなお高額の自己負担分が残る場合、医療費控除で所得税の還付が受けられます。以下にて、医療費控除について詳しく解説します。

医療費控除とは

医療費控除は所得控除の一種です。給料をもらっている人の年末調整では医療費控除は受けらず、確定申告をする必要があります。ここでは、医療費控除の仕組みを紹介します。

所得控除とは?

所得控除とは、決められた要件を満たす場合に、所得から一定の額を差し引いて納める所得税を少なくできる制度です。所得控除には配偶者控除や生命保険料控除などがあります。

医療費控除とはどんな制度?

自分や家族が支払った医療費が年間10万円を超えた場合、その超えた金額をその年の所得から差し引けます。この仕組みが医療費控除です。所得金額が200万円未満の人は10万円ではなく、「所得金額×5%」の額が基準となります。医療費控除の上限は200万円です。一人ずつの医療費が10万円を超えなくても、家族全員分なら超える可能性が高くなります。医療費関係の領収書は、家族分をまとめて保管しておきましょう。

医療費控除の控除額

医療費控除の控除額は、次の計算式で求めます。

医療費控除額 = 年間の医療費の合計額 - 10万円(所得が200万円未満の人は所得金額の5%) - 保険金などで補填される金額

かかった医療費から「保険金などで補填される金額」を差し引くため、純粋な自己負担分が10万円以上ないと控除の対象になりません。

保険金などで補填される金額とは?

医療費控除の計算で差し引かなければならない「保険金などで補填される金額」には、次のようなものが該当します。

- 生命保険の入院給付金

- 高額療養費制度で払い戻された医療費

- 公的医療保険の出産育児一時金

- 会社からのお見舞金など

医療費控除の対象となる医療費とは?

医療費控除では、かかった費用のすべてが控除の対象とはなりません。対象として認められている費用と、対象とならない費用の主なものを紹介します。

| 医療費控除の対象となる費用 | 医療費控除の対象とならない費用 |

|---|---|

|

|

| 助産師による分娩費用 |

|

医療費控除でいくら節税できる?

医療費控除が適用されて、削減できる所得税の金額を試算してみましょう。医療費控除で軽減される税額は、「医療費控除額×所得税率」で算出できます。前提条件は以下のとおりです。

- 所得税の税率:20%

- 年間医療費:50万円

- 医療保険からの給付金:15万円

<計算方法>

- 控除対象額:25万円(50万円-10万円-15万円)

- 節税額:5万円(25万円 × 20%)

このケースで医療費控除の申告をした場合、還付される所得税の目安は5万円です。

保険金などで補填される金額の注意点

保険金などで補填される金額は、給付の原因になった医療費のみから差し引き、引ききれなくても他の医療費から差し引く必要はありません。以下のケースを試算してみましょう。

| かかった医療費 | 保険金などで補填される金額 | |

|---|---|---|

| 骨折 | 10万円 | 15万円 |

| 出産 | 60万円 | 42万円 |

このケースでは骨折でかかった医療費よりも保険金などで補填される金額が多く、引ききれない金額が残ります。しかし、引ききれない分を出産の医療費から差し引かず、骨折の控除対象額はゼロ、全体の控除対象額は8万円(60万円-10万円-42万円)となります。

医療費控除の申告方法

最後に、医療費控除の申告のやり方を解説します。所得税は1月1日〜12月31日までの1年単位で計算します。過ぎた年度の分の控除も可能で、申告可能な期間は医療費を支払った翌年の1月1日から5年間です。

医療費控除に必要な書類

医療費控除の申告には以下の書類を提出します。医療費の領収書は提出の必要はありませんが、自宅で5年間保存しなければなりません。また、源泉徴収票の添付も不要になりました。

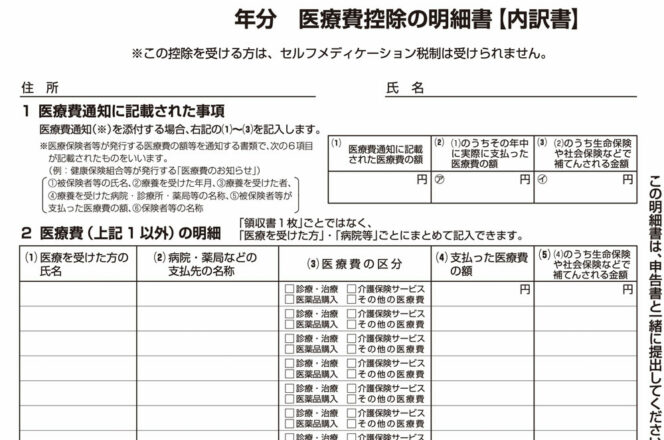

医療費控除の明細書

医療費控除の明細書は税務署で入手もしくは、国税庁のウェブサイトからダウンロードできます。また、国税庁の確定申告書作成コーナーで入力すると、自動的に集計できます。

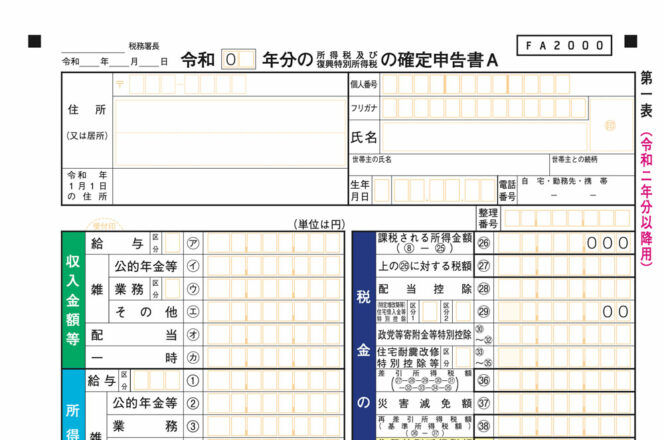

確定申告書

確定申告書はAとBの2種類があります。確定申告書Bは、すべての所得で使える汎用的な申告書です。一方、確定申告書Aは対象となる所得の種類を限定し、記入が簡単にできる申告書です。 一般的に会社員が医療費控除を受ける場合などは確定申告書Aを使用するとよいでしょう。確定申告書は税務署でもらうか、国税庁のウェブサイトからダウンロードが可能です。

医療費控除の明細書の書き方

ここでは、医療費控除の明細書の書き方を解説します。

1.医療費通知に関する事項(上段)

健康保険組合などから送付される医療費通知書(「医療費のお知らせ」など)がある人は、上段の医療費通知に関する事項に記入します。

2.医療費の明細(中段)

医療費通知書以外の医療費控除の費用があれば、領収書の内容をもとに中段の医療費の明細欄に記入します。「2の合計」欄に入るのは、中段の明細の合計金額です。その下の「医療費の合計」欄には、上段と中段の合計を記載します。

3.控除額の計算(下段)

下段の控除額の計算欄のAからGの内容は以下のとおりです。

B) 中段「医療費の合計」欄のBを転記

C) 上記A-B(マイナスの場合は0)

D) 確定申告書の所得金額の合計欄から転記

E) 上記D×0.05(マイナスの場合は0)

F) 上記Eと10万円の少ないほうの金額を記入

G) 上記C-F(最高200万円、マイナスの場合は0)

確定申告書Aの書き方

確定申告書Aの医療費控除の書き方を解説します。記入する内容は確定申告書Bも同様です。

第一表(医療費控除欄)

第一表の医療費控除(⑱)欄に、医療費控除の明細書の「控除額の計算」欄のGの金額を転記します。

第二表(医療費控除欄)

第二表の医療費控除(⑱)欄に、医療費控除の明細書の「控除額の計算」欄のAとBの金額を該当の項目に転記します。

まとめ

日本では医療保険制度のおかげで、医療費の一部を負担するだけで医療を受けられます。それでも、重い病気やけがで高額の医療費がかかることもあります。その場合には、高額療養費制度や医療費控除で、医療費や税金の軽減が可能です。医療費控除の申告はそれほど難しくありません。日ごろから医療費の領収書をまとめて保管する習慣をつけるとよいでしょう。